2023中国新型储能行业发展白皮书第2期:新型储能市场概况

来源:岭南论坛 时间:2023-09-02

从应用层面来看,目前中国新型储能主要应用场景集中在电源侧、电网侧以及用户侧。

电源侧应用主要集中在提升新能源消纳能力,柔化新能源发电曲线,降低间歇性、波动性、随机性电源对电网的冲击。

电网侧主要应用在输电侧和配电侧两个方面,在输电侧配储有助于提高电网系统效率,移峰填谷、降低电源侧旋转备用与调频,同时可以平衡当地电网峰谷,作为局部地区调频资源统一调度。在配电侧配储则可以组建风光储充等微电网系统,提高供电可靠性和电能质量,保持电压、频率在合理范围,隔离电网冲击。

用户侧配储则可以削峰填谷,减少电费,平滑负荷曲线,降低容量电费用,并提供应急保电,时域性负荷临时供电等功能。

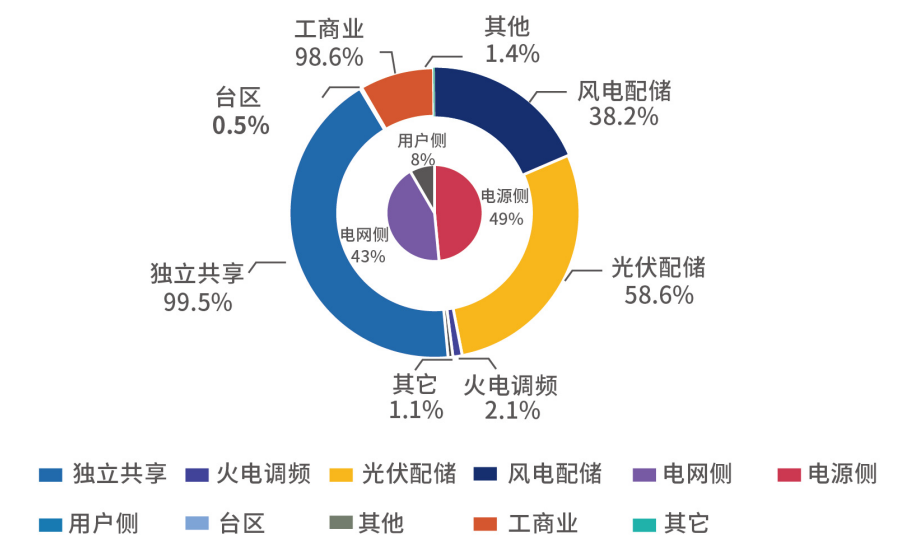

应用场景分布情况

从应用场景分布情况来看,可再生能源并网是中国储能市场的主力,以2022年已并网的储能项目应用领域为例,电源侧配储占比最大,超过49%,电网侧次之,用户侧最小,仅占8.36%。其中,电源侧光伏配储占比最大,达到58.6%;电网侧主要由多个独立共享储能构成,占比超过99%;用户侧工商业储能规模占比为98.6%。

随着各省市的峰谷价差拉大,部分省市可实现两充两放,加上限电政策的影响,预计工商业储能将会更加具有经济性,在2023-2025年逐渐发展成主要的增长点。

本期将集中介绍电源侧和电网侧储能应用情况。

首先明确电源侧储能的概念,电源侧储能是指在发电厂建设的电力储能设备,发电厂包括火电、风电、光伏等发电上网关口。电源侧储能的主要目的是提高发电机组效率,确保发电的持续性与稳定性,并储存超额的发电量。

当大规模可再生能源接入电网时,电源侧储能可以对可再生能源发电平滑调控,并降低对电网的冲击,同时也可以降低可再生能源弃风和弃光率,提高可再生能源的利用率。

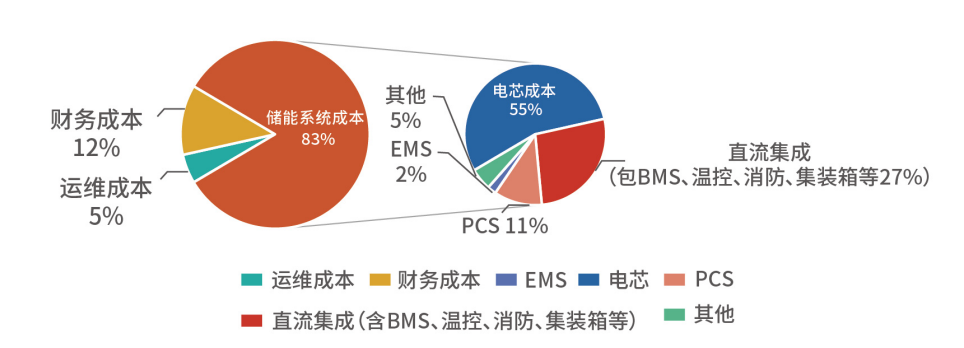

据统计,电源侧锂电储能系统工程的建设成本大概为1.5-2元/Wh左右。整个储能电站的成本主要分为储能建设成本、储能系统运维成本以及财务成本,其中储能系统建设成本占比约83%,财务成本占比12%,系统运维成本占比5%。在储能系统建设成本中,电芯成本占比最高,约为55%。未来随着电芯价格回到合理区间,储能系统整体成本也呈现下降趋势。

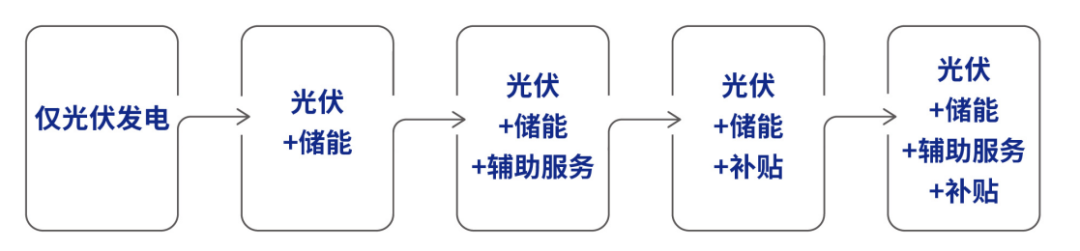

以内蒙古某100MW光伏发电项目为例,测算光伏发电的内部收益率,该光伏发电站配套20MW/40MWh储能电站,光伏发电的平均利用率为98.3%,平均年工作时长1200小时,线性衰减率为0.5%/年,寿命为24年,光伏系统价格为4.13元/W,光伏上网电价为0.44元/kWh。储能系统效率为90%,系统年衰减率2%,综合成本为1.5元/Wh。强制配储的补贴价格为0.2元/kWh。储能电站的辅助服务收入为0.5元/kWh,整个项目贷款比例为70%,贷款10年,年利率6%。

可以看出,目前光伏+储能的经济效益很低,但是加上政策补贴以及辅助服务收益,内部收益率有所上升,因此,目前电源侧配储经济性的实现还是需要依靠政府补贴的助推。

二、电网侧

传统的电网通常是从发电站点到用电站点单向输送电能的,与传统电网相比,新型储能尤其是电化学储能具备快速响应和双向调节的技术特点,并具有环境适应性强、配置分散且短建设周期等技术优势。

当大规模可再生能源接入电网时,搭建电网侧储能系统可以为电网提供无功电压支撑,辅助调整系统频率,并通过添加新的节点于电网架构上,增加电力输送的多样性,提高电网的可靠性。

此外,储能技术的应用可以通过实时调整充放电功率以及自身系统状态,为电网侧提供储能系统装机容量的约2倍的调峰能力。尤其是在形成一定规模配置后,可以有效地缓解地区电网的调峰压力,提高高效的削峰填谷服务。

从定价机制划分,调峰补偿分为固定补偿和市场化补偿两种。早期国内主要对辅助服务进行固定补偿,后于2015年开始对辅助服务市场化的探索。市场化调峰流程主要包括:服务提供方在日前申报调峰价格和电量,调度机构以服务成本最小为原则进行排序,形成出清价格即最后一名中标者申报的价格,所有中标者均以出清价格结算。调峰当日,服务提供方执行调度指令并最终获得补偿。

调频补偿主要分为里程补偿和容量补偿,部分地区还有现货补偿等其他形式,里程补偿主要依据调频里程计算,容量补偿主要依据调用容量计算,不同地区补偿标准差异较大。从价格机制看,调频市场化程度总体上低于调峰,部分地区未设立调频市场,也未明确储能的市场主体地位。

盈利模式方面,以独立储能盈利模式为例,目前各省普遍的收益模式为深度调峰补偿模式,在湖南、宁夏、河南、广西等地区存在“调峰补偿+容量租赁”模式,在山东、广州可以实现“现货市场+容量租赁+辅助服务补偿”的收益模式。

以电力现货市场发展较好的山东省为例,根据山东能源监管办等联合发布的《关于2022年山东省电力现货市场结算试运行工作有关事项的补充通知》,新型储能等新型市场主体积极参与电力现货交易,按月度可用容量给予适当容量补偿费用,容量补偿电价基准价为99.1元/兆瓦时,并按照电力系统发用电平衡情况根据谷系数、峰系数进行容量补偿调整。根据山东电力交易中心公开数据,有八个共计712MW/1504MWh的储能电站参与了电力市场,参与现货交易电量超2亿千瓦时。

八个储能电站中,截至2023年1月29日,前五家电站合计参与市场天数为1590天,若2亿千瓦时是储能电站在现货市场的发电量,则每家电站每日平均发电量为125786度电/天。相比200MWh(200000度电)容量,仅实现约0.62次/每天,这反映了储能设施效利用率低的现状。

选取《山东电力现货市场2023年1月结算试运行工作日报》中的发、用电侧电价和0.62次/天的调用数据,估算储能电站的效益情况。取0.6元/度的估计平均价差计算,项目运营周期按照10年,项目造价按照均值2250元/kWh,10年共计调用次2263次,单次调用成本=0.994元/次。

因此,若不考虑政策补贴和新能源配储容量租赁的收益,在当前利用现状下,距离静态的收益达成相距甚远。但目前山东独立(共享)储能的收益主要来自于电力现货市场套利、容量租赁和容量补偿三部分。假设山东储能租赁价格为150元/kWh每年,租赁比例为80%,100MW/20OMWh的储能电站每年租赁收益2400万元。根据山东省容量补偿计算规则,参照地方政府对光伏、风电行业的补贴政策,100MW/200MWh项目一年可获得的容量补偿约为330万元。

不过,随着鼓励优惠政策的到期,在容量补偿上的预期收益将不断走低,要提高储能电站的经济性,最直接地还是提升整体系统效率,结合市场预测、充放策略、尖峰时段以及根据性能开展辅助服务,以获得增值收益。

(本文内容为笔者对EESA储能领跑者联盟《2023中国新型储能行业发展白皮书》报告的部分摘录以及笔者阅读过程中的个人观点,欢迎大家批评指正。)